6月,衍复和宽德两家头部量化私募的分红行为引人注目,紧接着宏观私募桥水中国罕见地进行分红。鬼故事也就此传开,私募界的LABUBU们接连分红,是不是一个变盘信号?

当然,这种担忧并不是空穴来风。

衍复分红本就是一种玄学,好比此前人们相信“淡水泉时刻”会涨,现在流传“衍复分红定律”生效会跌。因为衍复2023年12月底小市值产品分红,随即2024年春节微盘暴跌,2024年10月分红,11月市场开始回调。

宽德的分红行为同样给人一种不祥之兆。他们采用了“净值归一”的方式,即把历史累计盈利全部分配给投资者,让单位净值回到1.000。上一次引起全市场关注运用“归一分红”的私募,还是上一轮小微盘崩塌前夕的稳博。

不管是买私募的,还是炒股票的,都研究起衍复分红的概率和宽德分红的力度,加上越来越多量化私募分红变成一个行业现象,也不可避免地把量化分红与小微盘见顶联系到了一起。

依据排排网数据,有业绩展示的私募基金年内已有537只进行了分红,分红次数达584次,两者都已接近去年全年的六成。

为什么私募扎堆分红?量化私募是否神奇到具备高位择时分红的能力?对于享受了今年小票牛市的持有人而言,私募分红究竟又意味着什么?

分红终结小票牛?

私募持有人肯定会有这样的疑问:既然今年量化择时策略做的那么好,那么择时分红是否也会很有效?

回答这个问题前,先得明确一个事实:分红后市场下跌,这不仅发生在衍复身上,对很多私募来说都是一个超自然现象。

2023年,小微盘走出了与今年如出一辙的大牛市。12月28日,微盘股盘中闪崩2.79%,稳博投资的一纸分红公告,把净值从1.5642分到了1.0,超过36%的分红比例,被坊间指为这次微盘股闪崩的“罪魁祸首”。

这种异像也存在于主观私募。比如梁宏去年6月净值高点主动分红,随后高股息行情暂时熄火,一度回撤近20%。巧合的是,梁宏代表产品上一次分红是2021年2月25日,不仅分在产品历史最高点附近,也迎来了核心资产暴跌的三年。

一般私募分红会选择净值创新高的时候,因为能提更多的业绩报酬,而在此之前市场往往是适合自己风格的时候。

正所谓物极必反,没有一种风格会永远强势,分完后也容易踩在风格高位。好比一个公司股价创下历史新高,世面出现数篇10w+分析雄文之时,往往距离顶部也不会太远。

但这都是一种后验视角,没有一家量化会承认自己在择时分红上有Alpha,否则早就把它开发成了因子。况且从技术层面看,量化私募也很难精确择时分红。

有量化从业人士向笔者指出,择时分红并不准确。因为头部私募为应对分红需要提前减仓,现在大机构仍有净卖出限制,减仓需要一段时间。

私募分红也不是说觉得今天涨的多了,明天就可以分红。需要提前约定好什么时间分红,提前与托管沟通如何计算,然后确认客户是选择现金分红,还是选择红利再投资,总之前期有很多准备工作。对于产品数量众多的管理人来说,筹备分红到实现分红的过程可能会持续2-3个月以上。

另一方面,当下量化中小盘指增产品密集分红,不代表小微盘牛市会就此终结。

有FOF基金经理告诉笔者,部分量化分红提完业绩报酬,给员工发完奖金改善生活之后,大概率还是会回到市场。这部分私募的业绩报酬可能变成加了场外杠杆的自营盘,冲回强势股、小市值、量化择时和量化打板等自营策略,继续变成小微盘的做多力量。

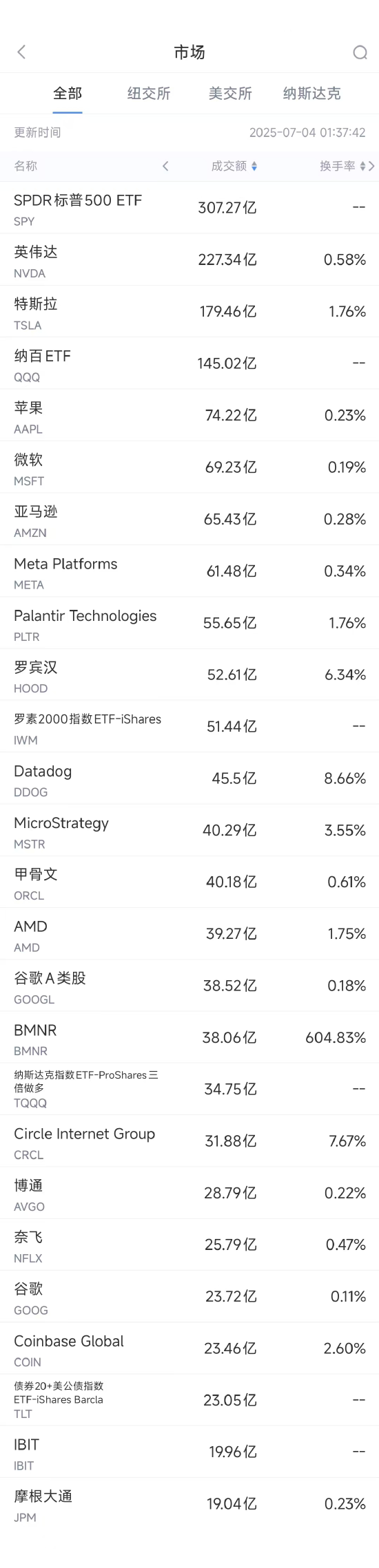

更何况,多数焦虑的吃瓜群众只看到量化密集分红、封盘,而忽略了量化私募发行的热火朝天。依据中基协数据,截至5月末,私募证券投资基金新备案数量880只,规模为438.91亿,较4月增长近20%,量化这边仅黑翼和宽德,就分别备案了87和79只产品。

不可否认,量化就是今年渠道最好卖的品类,毕竟某私募“3秒抢完4.5亿”就是刚刚发生的事情,小微盘现在最不缺的就是量化增量资金。

该FOF基金经理对笔者说,就算6月新发的量化产品也可能在小微盘暴露,因为没有小微盘暴露的私募,这几个月都气的牙痒。

分红的真实目的

量化私募扎堆分红,各家怀揣着的目的也多种多样。

有的为了控制规模,有的调降净值方便跟踪,有的将分红与封盘结合营造饥饿营销的效果,不排除还有的私募是真的不看好后市。

但除了极个别不收后端的私募,绝大多数都有一个共同的效果——提取业绩报酬。

分红是除了赎回、清算以及基金合同约定的固定时点之外,唯一能提取业绩报酬的时点。因为牵扯到分配问题,这也是历史上管理人与持有人时常剑拔弩张的时点。

比如那些早期逐月分红计提业绩报酬的私募,经历了2014-2015年牛市,部分杠杆产品计提的业绩报酬,比产品在2015年跌完以后的存续规模还大。

还有的私募采用扣减份额法提取业绩报酬。这样做好处是净值曲线会更漂亮(扣费不体现在净值上)。但坏处是持有人光看净值曲线,根本算不清楚到底赚了多少钱。份额如果扣减得足够多,甚至会出现基金净值明明赚钱,持有人亏钱的情况。

如果客户不知情,发现份额少了容易引起纠纷,所以代销机构相比扣份额,更喜欢扣净值的计提方式。

但无论怎么计提,私募都采用现金分红、红利再投资两种分红方式。分红总额减掉业绩报酬,剩下的才是持有人到手的现金分红。

一定程度上,分红有助于帮客户落袋为安。好比当前,量化私募选择在小微盘涨至混沌状态时分红会有很多好处:

1.提前把部分丰厚的浮盈转化为实盈,在无法判断小票涨跌的环境,先让持有人落袋一部分收益。

2.给持有人一个红利止盈或者红利再投资的选择权,如果后续下跌,别怪没提醒,那是持有人自己选择的问题。

3.“净值归一”的方式有利于控制规模,规模更小更容易赚超额收益。

值得一提的是,红利再投资等同于“不分红,直接提取业绩报酬”,但资管行业更喜欢把它高级地翻译成“复利”。因为遇到一路上涨的情况,每年分现金不投回去,十年以后会落后分红再投很多。

事实上,不管采用何种方式,只要分红提取了业绩报酬,都会牵动持有人的敏感神经,特别当高位分红之后市场调整,难免有持有人会觉得有苦说不出。

例如去年梁宏高位分红后净值下跌,客户怨气冲天,为了挽回信心,承诺未来六年多不会通过主动分红提取业绩报酬。

所以,私募高波产品不适合频繁分红计提业绩报酬,而适合赎回计提的方式,不仅能减少客户的怨气,还能减少分红对复利的影响。只是未必所有私募都有不提Carry的阔绰家底,比如陈光明的私募专户就不分红,积攒了数十亿业绩报酬没提,但基金行业如果人人都是陈光明,显然不会是今天这个样子。

反过来,对于低波动,夏普3以上产品,那私募采用何种计提方式,持有人都不会在意。就像文艺复兴的大奖章基金,扣除44%的业绩报酬也没有问题。

尾声

之所以最近人们讨论量化分红定律,揣测私募分红的目的,本质上都是在关注小微盘未来的行情。毕竟仁桥夏俊杰文章里指出,A股市值后50%的股票市值占比15.1%,成交额占比14.3%,这一数据远高于美国、日本甚至印度的水平。

但话说回来,即使很多量化私募已经剔除了30亿或25亿以下的微盘,但收益也大都来源于小票,并受到小票成交量的影响。

所以某量化私募,在最近路演中严肃反驳了“小票言贵论”,大致逻辑如下:

国证2000今年涨幅10.7%,去年-0.73%,前年-1.16%,过去3年中小盘股票整体没有什么上涨,完全不用担心贵的问题;至于所谓拥挤度,与指数涨跌没有很高关联,微盘股最拥挤的时候是2018年6月市场大跌的时候。

另外,今年量化超额高,更多的是纯alpha部分增加,因为成交量更加活跃。目前量化股票资金相比21-23年平均水平还要减少30%-40%的比例,所以在量化资金减少+成交量增加+不有效资金占比提升的环境下,量化股票策略的超额提高也是正常的结果。

逻辑对错见仁见智,但至少量化私募自己也明白,投资者真正核心在乎的不是被分掉的业绩报酬,而是小微盘未来能否涨下去。只要永远小票音乐不停,产品一直赚钱,什么时候分红都不是问题。

转载请注明来自夏犹清建筑装饰工程有限公司,本文标题:《量化分红定律又要显灵了?》

京ICP备2025104030号-12

京ICP备2025104030号-12

还没有评论,来说两句吧...